Reportaje especial.Trinidad González

Proliferan en México supuestas empresas financieras que se aprovechan de las necesidades de dinero de la gente y de los vacíos que existen en las leyes financieras nacionales para ofrecer “créditos fáciles y rápidos” hasta por un millón y medio de pesos, los cuales jamás se otorgan porque sus oferentes actúan como “gestores” con el único objetivo de defraudar a los acreedores. El acto delictivo se concreta cuando los solicitantes de crédito han hecho pagos significativos por “adelantos de gestión, comisión u honorarios” y cuando las presuntas compañías financieras desaparecen, cambian de domicilio o aducen que las empresas que realmente debían otorgar los créditos han negado éstos.

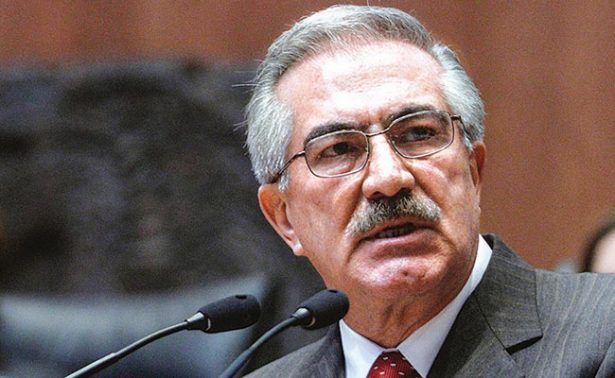

A este grave problema de defraudación se suma el de la impunidad, pues ni la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), ni la Comisión Nacional Bancaria y de Valores (CNBV) se halla en la posibilidad legal de revertir esta acción delictiva. “No está dentro de la legislación prohibir los préstamos -aseguró Mario Di Constanzo, presidente de la Condusef- Lo único que podemos hacer es prevenir y alertar sobre los posibles fraudes, que no ha servido de mucho, pues al año las denuncias crecen”.

Abusar de la necesidad

Todo parece muy sencillo: una familia con ingresos reducidos supone que puede aspirar a un crédito de 100 mil, 200 mil o hasta de un millón y medio de pesos. Los prestadores no son bancos, sino empresas financieras de sociedades anónimas que con mínimos requisitos prometen fuertes cantidades de dinero a solicitantes de préstamos que desconocen las consecuencias a las que van a enfrentarse.

Durante los meses de enero y febrero de cada año, muchas familias padecen la denominada “cuesta de enero”, es decir, el ajuste al alza que los empresarios industriales y comerciales hacen a los precios de las mercancías después de las fiestas de Navidad y Año Nuevo. Obviamente, esta inflación adicional se suma a la endémica falta de salarios justos para la mayoría de los mexicanos y a los gastos que muchas familias deben realizar a causa de emergentes problemas de salud, desempleo, educación, etc, y que solo pueden solventar mediante el empeño de bienes o préstamos personales.

De estas condiciones de necesidad se aprovechan las citadas financieras, que se asumen como empresas “serias” en los anuncios que publican en los medios de comunicación y en hojas volantes distribuidas en los principales cruceros y vialidades públicas. En Internet, esta publicidad es mucho más engañosa; ofrece al cliente hacer sus respectivos cálculos para que se dé cuenta de lo poco que tendría que pagar al solicitar cierta cantidad en préstamo. También destaca el número limitado de sus requisitos en comparación con los que exigen los bancos, aún en los casos en que los créditos solicitados sean para comprar una casa, un coche, el pago de deudas en tarjetas de crédito, viajes o en la inversión en un negocio. Es decir, otorgan todas las facilidades posibles para que el solicitante se enganche.

Será hasta después de marzo de este año cuando miles de familias mexicanas se repongan de los gastos de fin de año y cuando se dé a conocer el número de empeños realizados en el primer bimestre. En su reporte de enero 2010, la Asociación Mexicana de Empresas de Servicios Prendarios (Amespre) previó que la demanda de préstamos prendarios crecería entre 10 y 15 por ciento, lo que equivaldría a nueve millones de personas, quienes en caso de recuperar sus bienes tendrían que pagar el cuatro por ciento de intereses sobre el monto del préstamo.

Sin embargo, algunas empresas especializadas en este ramo, como Prendamex, previeron que la demanda de empeños superaría el 20 por ciento, por lo que la Procuraduría Federal del Consumidor (Profeco) advirtió a la población tomar precauciones extras, debido a que las tasas de interés podrían alcanzar hasta el 11.5 por ciento mensual. Este riesgo, sin embargo, no es el mayor para los mexicanos de bajos ingresos, sino el de caer en manos de las empresas prestadoras de dinero, pues no son lo que dicen ser, ya que mediante argucias legales se presentan como empresas “gestoras de créditos”, “inversoras” y “prestadoras de créditos”. En gran parte del territorio nacional se ha establecido estas compañías que, de acuerdo con reportes de la Condusef, han defraudado a miles de solicitantes de préstamos personales sin que las autoridades puedan hacer nada, toda vez que se cambian de nombre, de domicilio o desaparecen después de defraudar a cientos de personas.

Frágil regulación

La fragilidad del sistema regulador financiero en México propicia que miles de familias sufran estafas “maestras”, sin que las advertencias de la Profeco o la Condusef puedan frenar las denuncias de fraude, que cada año van en aumento. De acuerdo con datos de la Profeco, en 2015 se presentaron mil 606 casos de fraude, con un incremento del 54 por ciento en comparación con el año anterior, cuando se registraron mil 46. En 2016 hubo mil 49 denuncias y en el primer semestre de 2017 el número superó cualquier cifra anual precedente y, aunque no se acuenta aún con una cifra precisa, se presume que fueron más de dos mil. Esta presunción se basa en el hecho de que tan solo cinco de estas “financieras” (Gefna Gestores Nacionales Financieros, Worldwide Financial System, Servicios de Gestoría Financiera, Asesores de México DCI y Administradora de Negocios) defraudaron en conjunto a 469 personas el año pasado. Estas empresas fueron clausuradas por la Profeco, pero esta misma institución y la Condusef suponen que sus “socios” y “operadores” siguen ofertando sus servicios fraudulentos con otros nombres en diferentes entidades del país. “Es seguro que abrieron con otro nombre, pues ésa es la forma en que opera este tipo de financieras”, dijo a buzos Di Costanzo, cuya institución, al igual que la Profeco, emitió una serie de recomendaciones a los ciudadanos para que eviten ser víctimas de este tipo de fraudes.

Di Costanzo explicó que debido a su constitución como sociedades anónimas de capital variable, estas empresas quedan fuera de la jurisdicción de la Condusef. Incluso, por el hecho mismo de autonombrarse “financieras” -cuando en realidad no lo son- no pueden ser reguladas como entidades financieras. “Lo único que hacen es engañar a la gente, y como le dicen a ésta que no checan buró de crédito, que no se requiere comprobante de ingresos y en su publicidad dicen que todo será muy fácil y que otorgarán el préstamo simplemente pagando una comisión, es ahí donde se aprovechan para engañarla y engancharla”, puntualizó. En un texto destinado al público, la Condusef aclaró que “firmar el contrato de gestoría de crédito con una empresa de este tipo no garantiza que otorguen el crédito, pero sí perder el dinero entregado por pago de comisiones y honorarios”.

En el mismo comunicado, dicha oficina gubernamental recomienda a los usuarios que no se dejen engañar por las empresas que ofrecen “préstamos fáciles” con “mínimos requisitos”, pues éstos son los principales ganchos para que la gente sea víctima de fraudes. La mayoría de los afectados pierde su dinero y solo algunos logran recuperar una parte de los montos que depositan como anticipos para “gestionar” el crédito. La ley es poco clara en este punto, pues a decir de la Comisión Nacional Bancaria y de Valores (CNBV), al no estar catalogadas estas empresas como sociedades financieras, no pueden ser reguladas ni evaluadas. Sin embargo, aun las empresas que están bajo el escrutinio de la Condusef y la CNBV suelen incurrir en irregularidades. En 2016, las Sociedades Financieras de Objeto Múltiple Reguladas y no Reguladas (Sofomes) –categoría a la que deberían pertenecer las prestadoras de crédito– enfrentaron 13 mil 507 reclamaciones de diversa índole. Los bancos y las compañías de seguros encabezaron la lista con 120 mil 679 y 32 mil 88 reclamos respectivamente.

Las Sofomes son entidades financieras autorizadas para brindar diversos servicios, entre ellos el de hacer préstamos. Entre ellas figuran las cajas de ahorro, las prestadoras de dinero, las cooperativas y las sociedades financieras comunitarias. Tras la Reforma Financiera de 2014, y como parte de su regulación, las “instituciones otorgantes de crédito, contarán con información que pudiera ayudar a evitar el sobreendeudamiento de las personas, al llevar un registro”, dice la Condusef en el documento “SOFOMES, una alternativa más de servicios financieros”.

Eso es lo que no toman en cuenta las entidades financieras que actúan al margen de la revisión oficial y ofrecen esta ventaja a los posibles defraudados. Es decir, sin revisión del buró de crédito.

Así operan empresas fraudulentas.

Internet es el instrumento más accesible y de más amplia plataforma de que se valen estas compañías para defraudar al mayor número posible de personas; la mayoría de estas “financieras” solo disponen de oficinas virtuales y todos sus trámites de gestoría y aprobación se realizan supuestamente por la red, previo depósito bancario y una comisión correspondiente al total solicitado. Sus servicios financieros se publicitan con ofertas atractivas como: “préstamo de dinero rápido”; “préstamos personales sin buró”; “obtén tu dinero de forma fácil”; “olvídate del papeleo” o “fácil, seguro y rápido”.

La mayoría no muestran su dirección postal, únicamente correo electrónico y teléfono y otras exponen direcciones en la Ciudad de México, Guadalajara y Monterrey. Mario Di Costanzo explicó que una vez que el usuario firma un contrato, difícilmente podrá reclamar lo entregado o el propio crédito, porque “muchas veces los contratos que hacen firmar son de gestión de crédito, y esas empresas no dan crédito: lo que hacen es gestionar créditos ante otras instituciones financieras. Por eso es que siempre se salen por la tangente o el engaño, porque aseguran que le dicen informan al cliente que no es elegible para ningún crédito y ahí es donde se quedan con el dinero depositado como comisión”. En 2016 y 2017, los periódicos de las ciudades más importantes del país publicaron numerosas notas informativas y reportajes sobre denuncias de fraudes de este tipo.

En 2017, por ejemplo, decenas de habitante de Sonora denunciaron a la empresa Impulso Financiero, ya que con el engaño de gestionar préstamos, varias personas entregaron hasta 80 mil pesos de anticipo sin que finalmente recibieran los créditos que habían solicitado. “La financiera no pedía aval, tampoco historial en buró de crédito ni garantía, únicamente solicitaba que los beneficiarios dieran el pago de la póliza de seguro para entregarles el monto autorizado con mensualidades accesibles”, explicó Margarita Martínez, una de las afectadas. Esta mujer, al igual que una decena de personas, tenía la esperanza de recibir un crédito por un millón y medio de pesos.

Nunca le aprobaron el crédito, por el contrario, tuvo que pasar un infierno en el ir y venir para recuperar el porcentaje de dinero que se le solicitó para que pudiera ser beneficiaria del préstamo. En su caso pagó un adelanto de 52 mil pesos para que se le otorgara el crédito de millón y medio de pesos. Ella había planeado saldar el préstamo en un periodo de tres años. Nada de eso pasó: ni obtuvo el préstamo, ni recuperó su dinero.

Alertar a la población

Di Costanzo señaló que para evitar fraudes de este tipo es necesario que la gente esté enterada que en el mercado financiero nacional hay más 11 mil 500 instituciones autorizadas para otorgar créditos; y también que sepa que los riesgos son mayores en las empresas donde no existe una vigilancia por parte de la Condusef ni de la CNBV. Esto es así, abundó el titular de la Condusef, porque “la ley no prohíbe que se otorguen préstamos” y porque las empresas que no están bajo la lupa de las autoridades financieras, “una vez que son reportadas como fraudulentas, cambian de dirección, de nombre, de teléfono y siguen operando”.

“Se basan en argucias legales que les han permitido operar al margen de la ley, colocándose en una franja muy gris en donde prácticamente quedan fuera de toda regulación”, aseguró el presidente de la Condusef. Hasta el momento el único mecanismo utilizado por las autoridades para evitar estos abusos, es alertar constantemente a la población sobre los “créditos milagro” o “préstamos exprés”, concebidos para engañar y defraudar a la gente. (Texto publicado en la Revista Buzos de la Noticia)