Los gastos adicionales a los que podría obligar la prolongación de la pandemia deteriorarán aún más el balance fiscal, luego de que entre 2019 y 2020 la necesidad de financiamiento del sector público aumentó de 2.3 a 4.7% del PIB y el saldo de la deuda se incrementó 10 puntos porcentuales a 54.9% del PIB, se indicó durante la reunión del 12 de noviembre de la Junta de Gobierno del Banco de México en la que se definió la política monetaria.

Uno de los participantes indicó que ingresos tributarios y petroleros menores a lo programado complicarían las perspectivas de las finanzas públicas para 2021, lo que, en un entorno de agotamiento de los fondos de estabilización y un panorama poco favorable de crecimiento, constituye uno de los principales riesgos para la calificación soberana y para la economía, tanto en 2021 como a mediano y largo plazos.

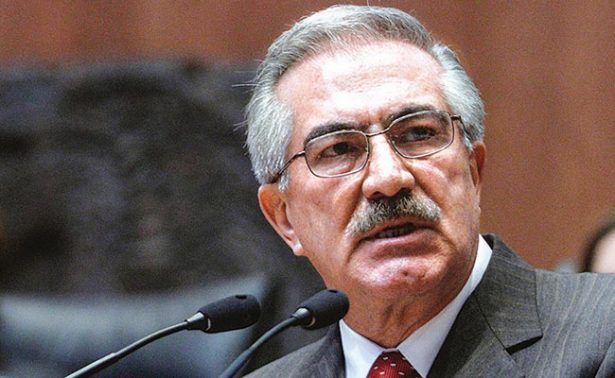

Añadió que ese contexto hace necesaria una reforma fiscal, de acuerdo con la minuta de la reunión, en la que participaron Gobernador del banco central, Alejandro Díaz de León, la subgobernadora Irene Espinosa Cantellano y los gobernadores Gerardo Esquivel, Javier Eduardo Guzmán y Jonathan Heath, y el secretario de Hacienda Arturo Herrera y el secretario de la misma dependencia, Gabriel Yorio.

A diferencia de reuniones previas, la minuta deja ver debates más frontales entre los asistentes a la reunión respecto de algunos temas, entre los cuales está, precisamente, el de la solidez de las finanzas públicas para enfrentar 2021.

Otro de los participantes llamó a no sobredimensionar los riesgos para las finanzas públicas pues, dijo, el déficit es manejable, aun con ingresos menores a lo previsto, y el endeudamiento público es bajo.

Las finanzas públicas han tenido un desempeño relativamente favorable pese a las circunstancias, dijo uno de los participantes, y una prueba, añadió, es que la fuerte apreciación del peso de marzo a la fecha se debe a los sólidos fundamentos macroeconómicos del país, entre ellos la disciplina fiscal.

En cambio, algunos externaron su preocupación por la situación de Pemex, insistieron en que constituye un riesgo para la calificación soberana y destacaron la posibilidad de que la empresa requiera de apoyos fiscales adicionales, lo que afectaría a las finanzas públicas.

Recortes en la calificación de la deuda soberana y/o de Pemex, deterioraría todavía el balance fiscal, hizo notar uno, a lo que otro participante respondió que la posibilidad de una rebaja adicional en la calificación de Pemex ya ha sido incorporada por los mercados, por lo cual ese evento debe dimensionarse de manera adecuada.

En lo que coincidieron todos es en que el tercer trimestre fue de recuperación impulsada por la demanda externa y la reapertura de actividades.

Pero hubo quien acotó que la recuperación en el mediano plazo dependerá de la evolución de la demanda agregada, mientras que la mayoría destacó que el mercado laboral ha comenzado a recuperarse, si bien sigue mostrando un deterioro considerable, que se reduce la tasa de participación laboral y aumentan la desocupación y subocupación. “Uno puntualizó que hacia finales del año la tasa de desempleo extendida podría estar cerca de 20%”, indica la minuta.

El desempeño económico depende significativamente de la trayectoria del virus, dijo uno de los participantes, por lo que la pandemia representa un riesgo considerable para el panorama productivo en el mediano plazo, generando daños estructurales en la economía.

En un tono similar, se destacó el incierto panorama económico para 2020 y 2021 y la falta de certeza sobre cuándo estaría disponible la vacuna o un tratamiento efectivo contra el virus y cuánto tiempo tomaría la producción y distribución de modo que pueda verse un impacto económico relevante.

Entre los riesgos para la economía, se identificaron el debilitamiento de las finanzas públicas, la frágil situación de Pemex, la incertidumbre sobre políticas internas y posibles incumplimientos en los términos del T-MEC, así como el proceso electoral de 2021.

Política monetaria

La definición de la tasa de referencia fue otro de los temas con posiciones enfrentadas, pues uno de los de la Junta sostuvo que la flexibilización monetaria aún es insuficiente y que una pausa de ninguna manera debería interpretarse como el fin del ciclo de relajamiento, como sugirieron otros integrantes.

El 12 de noviembre, la Junta de Gobierno decidió mantener la tasa de interés de referencia en 4.25%, lo que interrumpió una racha de recortes iniciada en 2019, bajo la idea de que la decisión constituye una pausa a fin de confirmar una trayectoria convergente de la inflación a la meta de 3%.

Pero la decisión no fue unánime, pues el subgobernador Jonathan Heath votó por disminuirla a 4%, a la vez que algunos integrantes mencionaron que la pausa no debe considerarse como el fin del ciclo de recortes.

El voto “disiente” de Heath fue a favor de seguir el ciclo a la baja hasta donde sea posible, pues consideró que ante la magnitud del desplome económico no se debe sobrerreaccionar el hecho de que la inflación se ubique temporalmente una décima de punto porcentual por arriba del rango objetivo.

“Ante la dificultad de instrumentar mayores estímulos fiscales, se necesita más de la política monetaria; se requiere una tasa todavía más baja para ayudar al proceso de recuperación. De no atenderse adecuadamente, la economía podría sufrir daños estructurales prácticamente irreparables”, consideró.

Añadió que la pausa no es admisible cuando se anticipa una baja sensible en la inflación en noviembre ante las bajas en los precios de los energéticos, frutas y verduras y por los descuentos en muchas mercancías en el Buen Fin.

Inflación indomable

Luego de destacarse el comportamiento disparejo de los precios, se reconoció que las distorsiones del confinamiento han dificultado la lectura de la inflación, ya que las ponderaciones fijas en el Índice Nacional de Precios al Consumidor (INPC) han quedado obsoletas, dado que el patrón de consumo ha cambiado, aumentando la compra de alimentos y disminuyendo el gasto en transporte, ropa, esparcimiento y turismo.

En el caso de los primeros, el aumento de los precios ha sido mayor, mientras que en los segundos los incrementos han sido menores o incluso han disminuido, por lo que el costo de vida de los hogares ha aumentado más de lo que indica la inflación, lo cual rebasa al campo habitual de la política monetaria.

Algunos indicaron que las expectativas de inflación general para el cierre de 2020 se incrementaron, mientras que las de mediano y largo plazos se mantuvieron estables en niveles mayores a 3%.

Entre los riesgos al alza para la inflación se mencionaron el comportamiento del tipo de cambio, la situación de las finanzas públicas, el incremento del salario mínimo para 2021 y el proceso electoral en México del próximo año.

Con información de Aristeguinoticias.com